实物交割,是指期货合约的买卖双方于合约到期时,根据交易所制订的规则和程序,通过期货合约标的物的所有权转移,将到期未平仓合约进行了结的行为。商品期货交易一般采用实物交割的方式。进入交割期后,卖方提交标准仓单,买方提交足额货款,到交易所办理交割手续。

基本信息

实物交割(Physical delivery)

一般来讲,期货交割的方式有两种:实物交割和现金交割。

实物交割是指期货合约到期时,交易双方通过该期货合约所载的商品所有权的转移,了结到期未平仓合约的过程。商品期货交易一般采用实物交割制度。虽然最终进行实物交割的期货合约的比例非常小,但正是这极少量的实物交割将期货市场与现货市场联系起来,为期货市场功能的发挥提供了重要的前提条件。

在期货市场上,实物交割是促使期货价格和现货价格趋向一致的制度保证。

期货交割

当由于过分投机,发生期货价格严重偏离现货价格时,交易者就会在期货、现货两个市场间进行套利交易。当期货价格过高而现货价格过低时,交易者在期货市场上卖出期货合约,在现货市场上买进商品。这样,现货需求增多,现货价格上升,期货合约供给增多,期货价格下降,期现价差缩小;当期货价格过低而现货价格过高时,交易者在期货市场上买进期货合约,在现货市场卖出商品。这样,期货需求增多,期货价格上升,现货供给增多,现货价格下降,使期货现价差趋于正常。

分类

实物交割可分为卖方交割、双方交割两种。

1、所谓双方交割,是指期货交易的买卖双方都可以提出交割申请的交割方式,大连商品交易所、上海期货交易所都是采用这种方式。

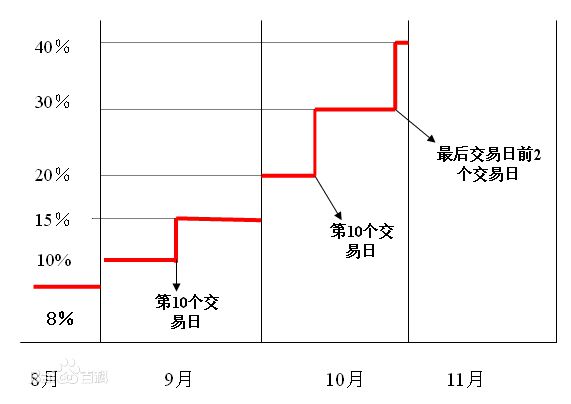

期货合约临近交割期时的交易

2、所谓卖方交割,是指只有卖方才有权利提出交割申请的交割方式,而买方无权主动提出交割。

目前国内的郑州商品交易所就是采用这种交割方式。卖方交割的目的是减少“多逼空”违规情况的发生。在国际上,芝加哥期货交易所(CBOT)、纽约金属交易所(COMEX)等著名期货交易所均采用卖方交割的方式。

作用

实物交割是促使商品期货价格和现货价格趋向一致的制度保证。

通过交割,期货、现货两个市场得以实施相互联动,期货价格最终与现货价格趋于一致,使期货市场真正发挥价格晴雨表的作用。

方式

实物交割方式包括"集中性"交割和"分散性"交割两种。

1、"集中性"交割:即所有到期合约在交割月份最后交易日过后一次性集中交割的交割方式。

2、"分散性"交割:即除了在交割月份的最后交易日过后所有到期合约全部配对交割外,在交割月第一交易日至最后交易日之间的规定时间也可进行交割的交割方式。

结算确定

交割结算价是实物交割商品计价的基础。通常对不同等级、地点的商品还要加上质量升贴水和异地交割仓库与基准交割仓库的升贴水。

迎来第一次实物交割

我国期货合约的交割结算价通常为该合约交割配对日的结算价或该期货合约最后交易日的结算价。大连商品交易所的交割结算价,则是该合约自交割月份第一个交易日起至最后交易日所有结算价的加权平均价。

一般程序

卖方在交易所规定的期限内将货物运到交易所指定仓库,经验收合格后由仓库开具仓单,再经交易所注册后成为有效仓单,也可以在中场上直接购买有效仓单;进入交割期后,卖方提交有效仓单,买方提交足额货款,到交易所办理交割手续。交易所对买卖双方任何一方的违约,都有一定的罚则。买方在接到货物的一定时间内如果认为商品的数量、质量等各项指标不符合期货合约的规定,可提出调解或仲裁,交易所对此均有明确的程序和处理办法。

由于期货交易不是以现货买卖为目的,而是以买卖合约赚取差价来达到保值的目的,因此,实际上在期货交易中真正进行实物交割的合约并不多。交割过多,表明中场流动性差;交割过少,表明市场投机性强。在成熟的国际商品期货市场上,交割率一般不超过5%、我国期货市场的交割率一般也在3%以下。

实物交割要求以会员名义进行。客户的实物交割需由会员代理,并以会员名义在交易所进行。

实物交割的日期:合约到期月份的16日至20日(节假日顺延)为实物交割期。

(1) 买方申报意向。买方在最后交易日(合约交割月份的15日)的下一个工作日的12:00前,向交易所提交所需商品的意向书。内容包括品名、牌号、数量及指定交割仓库名等。

(2) 卖方交标准仓单和增值税专用发票。卖方在18日16:00以前将已付清仓储费用的标准仓单及增值税专用发票交交易所。如18日为法定假日则顺延至节假日后的第一个工作日,若是20日,则卖方必须在12:00前完成交割。

(3) 交易所分配标准仓单。交易所根据已有资源,向买方分配标准仓单。

不能用于下一期货合约交割的标准仓单,交易所按所占当月交割总量的比例向买方分摊

(4) 买方交款、取单。买方必须在最后交割日14:00前到交易所交付货款,交款后取得标准仓单。

(5) 卖方收款。交易所在最后交割日16:00前将货款付给卖方。

违约处理

(一) 交割违约的认定

期货合约的买卖双方有下列行为之一的,构成交割违约:

1、 在规定交割期限内卖方未交付有效标准仓单的;

2、 在规定交割期限内买方未解付货款的或解付不足的;

3、 卖方交付的商品不符合规定标准的。

(二)交割违约的处理

会员在期货合约实物交割中发生违约行为,交易所应先代为履约。交易所可采用征购和竞卖的方式处理违约事宜,违约会员应负责承担由此引起的损失和费用。交易所对违约会员还可处以支付违约金、赔偿金等处罚。

其他信息

纸原油也是一种个人凭证式原油,纸原油将以美元计价,投资标的为WTI原油期货和布伦特原油期货市场中的单月和双月合约。与“纸黄金”、“纸白银”可进行实物交割的规则不同,纸原油产品将不进行实物交割,而采用现金交割方式。

不少工商银行客户在网上银行发现了一个即将推出的投资产品——“纸原油”。市场猜测,“纸原油”或类似于工行已经推出的“纸黄金”产品,也是一种个人凭证式产品,投资者可以借此账户进入原油市场,按银行报价在账面上买卖“虚拟原油”,赚取差价。参照纸黄金每手1克的交易门槛,市场推测纸原油也可能以1桶为投资起点,也就是说投资者用不到600元就能参与原油市场了。对“纸原油”非常感兴趣,如果门槛那么低的话将会积极参与。

虚产品

登录工行网上银行看到,在网页菜单上已有“账户原油”选项,点开后在左边边栏可以看到“先买入后卖出”、“先卖出后买入”、“管理委托交易”等操作方式,但在屏幕中间部位显示“本业务地区暂不开通此交易”。

“账户原油”的确是工行将要推出的产品,但还不能进行操作,我们只是将信息放到网站上,正式推出还需时间。

如果这一产品正式运行,将是国内商业银行推出的首个可供个人投资的原油交易产品。

风险大

除了“纸黄金”、“纸白银”、“纸原油”等产品外,银行未来可能还会推出更多“纸”类理财产品,商业银行热衷“纸”类业务的主要原因是,商业银行正面临传统存贷业务萎缩,存贷差利润空间缩小的困境,发展中间业务成为商业银行的迫切需求,而且商业银行已经在“纸”类业务上尝到了甜头。

市场人士表示,原油交易波动较大,“纸原油”的风险将超过“纸黄金”。上海中期期货分析师表示:“如果纸原油的投资标的真的是纽约WTI原油期货和布伦特原油期货市场中的单月和双月合约,那么投资者需认识到,外盘原油没有涨跌停板,一旦碰到极端行情的话,容易出现巨亏风险,这些风险投资者能否承担,此外,影响原油走势的因素非常复杂,分析比较困难,对一般投资者来说,在缺乏专业知识的情况下,较容易亏损,建议投资者不要盲目参与。”