利润表(损益表)是企业某一段时间内经营成果的总结,反映的是企业在某一特定时间段内所有的收入、费用和利润情况。如果说资产负债表是公司的一张“快照”,那么利润表就是公司的一段“录像”。通过损益表的分析,可以让投资者了解上市公司盈利状况、盈利能力以及经营效率,可对公司的可持续发展和竞争地位做出准确的判断。

利润表的编制

利润表是通过记录企业在某段时间内的生产经营状况,制作的财务报表之一。

利润表的构成

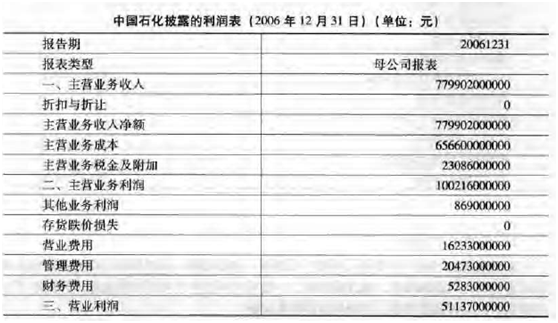

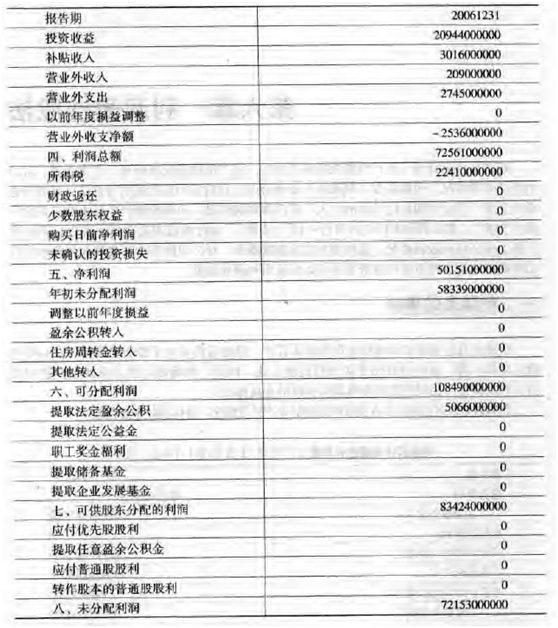

利润表依据“收入-费用=利润”来编制,主要反映一定时期内公司的营业收入减去营业支出之后的净收益。通过利润表,一般可以对上市公司的经营业绩、管理水平作出评估,从而评价投资者的投资价值和投资报酬。

利润表包括两个方面内容,一是反映公司的收入及费用,说明公司在一定时期内的利润或亏损数额,据以分析公司的经济效益及盈利能力,评价公司的管理业绩。另一部分反映公司财务成果的来源,说明公司的各种利润来源在利润总额中所占比例,以及这些来源之间的相互关系。

利润表主要内容分析

损益表的主要内容和分析方法如下:

(1)营业收入。营业收入是指企业通过销售产品或对外提供劳务获得的新的资产,其形式通常表现为现金或应收账款等项目。一般而言,公司的营业收入通常与它的营业活动有关,但也有一些公司营业收入的某些部分与其自身的业务并无关系,因此区分营业收入和其他来源收入,对于判断公司的投资价值,就有十分重要的意义。

(2)营业费用。营业费用是指企业为获得营业收入发生的耗费。

(3)利润。税前利润通常由营业收入与营业费用之差决定。从税前利润中减去税款,在调整非经常项目后,剩余的利润就是税后净利润。税后利润又分为支付给股东的股息和公司留存收益两项。公司若亏损,留存收益就减少,公司大多会以这一理由停止派发现金股息。另外,投资者不仅要看利润的多少,还要看利润的性质。主营业务收入减去主营业务成本及相关税金,反映的是主营业务实现的毛利,称主营业务利润。

如何选股

根据损益表提供的数据,并结合年度报告中其他有关资料,特别是资产负债表中的有关资料,投资者可以对公司经营状况作出分析、判断。

(1)分析企业全年利润大小及组成是否合理。

通常情况下,企业的主营业务利润应是其利润总额中的主要组成部分,其比重应是最高的,其他业务利润、投资收益和营业务收入,相对来讲比重不应很高。如果出现不符合常规的情况,那就需要投资者多分析。

(2)计算企业毛利率,判断企业主营业务盈利能力的大小。

毛利率的计算公式为:毛利(主营业务收入-营业成本)/主营业务收入,如果企业毛利率比以前提高,可以说明企业生产经营管理具有一定的成效,同事,在企业存货周转率未减慢的情况下,企业的主营业务利润应该有所增加。反之,当企业的毛利率下降,则应对企业的业务拓展能力和生产管理效率多加分析。

(3)计算有关比率指标,判断企业盈利能力和投资报酬。

同资产负债表一样,对损益表的分析,不能静态地看一个数据或一张报表的内容,而应将各种财务数据结合起来综合分析,这样才能看出问题的实质。

重要指标

在分析企业盈利能力和投资报酬时,投资者尤其应重视以下指标。

反映获利能力的指标

衡量公司获利能力的指标主要由以下几种。

(1)每股收益。其计算公式为:每股收益=净利润/发行在外的普通股份总数,该指标是一家公司管理效率、盈利能力和股利分配来源的显示器,通常被用来衡量企业的盈利能力,评估股票投资的风险。如果企业每股收益较高,则说明企业盈利能力较强,投资于该企业股票的风险相对也就小一些。

(2)净资产收益率。其计算公式为:净资产收益率=报告期净利润/报告期加权平均净资产*100%,这个指标一方面反映企业盈利能力,另一方面也可以用来说明企业经营者为所有股东拥有的资产争取充分收益能力。对股东来说,唯有税后利润才是实实在在的回报,可是对公司来说,其创造的全部利润,包括上缴给国家的税收,均是其获利能力的标识。

(3)总资产收益率。其计算公式为:总资产收益率=利润总额/年初和年末的资产平均余额*100%,年初和年末的资产平均余额=(年初资产总额+年末资产总额)/2,该指标表明一家公司总共投入多少总资产(包括借来的资产),创造了多少盈利,这是考核其投入产出比率的重要指标。一般而言,指标越高越好。

(4)主营业务收入增长率。其计算公式为:主营业务收入增长率=(本期主营业务收入-上期主营业务收入)/上期主营业务收入*100%,该指标可以用来衡量公司的产品生命周期,判断公司发展所处的阶段。一般来说,如果主营业务收入增长率超过10%,说明公司产品处于成长期,未来一段时间将继续保持较好的增长势头,尚未面临产品更新的风险,属于成长型公司;如果主营业务收入增长率在5%~10%之间,说明公司产品已经进入稳定期,不久将进入衰退期,需要着手开发新产品;如果该比率低于5%,说明公司产品已经进入衰退期,保持市场份额已经很困难,主营业务利润开始滑坡,如果没有已开发出来的新产品,企业将步入衰落。

(1)成本费用利润率。其计算公式为:成本费用利润率=利润总额/成本费用总额*100%,这是一项衡量企业成本费用与利润关系的指标,反映企业的投入产出水平,即所得与所费比率,一般来说,成本费用水平低,则企业盈利水平高;反之成本费用水平高,则企业盈利水平低。

(2)成长率。其计算公式为:成长率=(税后利润-股利)/股东权益*100%,成长率是衡量上市公司凭借自己的财务资源支持自身成长能力的重要尺度,是考察上市公司发展后劲的指标,也是判断其股票能否成为“成长股”的重要依据。一般情况下,公司保留盈余占股东权益的比例高,则公司将来的成长潜力大。但这个指标也不能绝对化,因为较高的保留盈余,必然以牺牲股东应得股利为代价。如果上市公司“一毛不拔”这样的高成长对股东有什么好处呢?经验告诉我们,大型公司的成长率大于10%为好,15%~20%的成长率,说明公司具有超过平均水平的成长潜力,而3%~5%的成长率则有些偏低。

反映经营能力的指标

(1)销售利润率。其计算公式为:销售利润率=销售利润/销售收入,该指标实实在在地反映了销售出去的产品,到底实现了多少利润。

(2)存货周转率。其计算公式为:存货周转率=销售成本/存货平均余额,一般而言,存货周转率越高越好。存货周转率低,说明企业存货存在积压或滞销。由于存货的积压和滞销,将会带来一系列的经营隐患。

(3)应收账款周转率。其计算公式为:应收账款周转率=销售收入/应收账款,应收账款周转率表示别人欠企业的钱通过企业的销售,一年中能周转几次。一般来说,应收账款周转率越高越好。一个企业收账迅速,可以减少坏账损失,既节约资金,又表明企业信用状况良好。应收账款周转率越高,表明应收账款越少,一年中周转的次数越多,公司的经营状况与经营能力越好。

(4)总资产周转率。其计算公式为:总资产周转率=销售收入/总资产*100%,总资产周转率反映资产总额的周转速度。企业总资产周转速度越快,资产利用效果越好,销售能力越强,进而反映出企业的偿债能力和盈利能力令人满意。企业可以通过薄利多销的办法,加速资产的周转,使利润绝对额增加。

反映市场价值的指标

反映市场价值的指标,主要是价格-盈利比率指标,即通常所说的市盈率。该比率是一个用来评价投资报酬与风险的指标。其计算公式是:市盈率=每股市价/每股前一年净盈利。

反映分配能力的指标

(1)每股红利。其计算公式为:每股红利=当年可供股东分配的普通股股利/发行在外普通股股数,与每股收益相比,每股红利是股东真正能够得到的股利分配额。

(2)股利发放率。其计算公式为:股利发放率=每股股利/每股获利额,股利发放率又称派息率,其大小取决于企业提取的公积金(包括法定盈余公积金、公益金、任意盈余公积金)的多少。这是投资者非常关心的一个指标。每股股利相同而股利支付率不同的公司,派息基础也是不大相同的。股利支付率低的公司,可能在利润充裕的情况下不分红;股利支付率高的公司,也可能在利润拮据的情况下坚持分红。对这一指标的评价,很大程度上取决于投资者是短期投资还是中长期投资。一般而言,若作为短期投资 ,或者投资主要目标在于取得较高的鼓励,则应选择股利发放率比较高的股票,不要选择将大部分税后利润保留起来,发放股利较少的企业;若作为中长期投资,则应选择股利发放率不是很高的股票,因为这预示该企业正在把资金再次投入企业,使其未来的利润增长具有较大的动力,并使未来的股票价格上涨。由此可见,我们不能简单地人物股利支付率越高越好。

(3)股利实得率。其计算公式为:股利实得率=每股股利/每股市价,这是一个反映股票投资者现金收益率的指标。这一指标往往受那些对股利比较感兴趣的投资者注意。对他们而言,股利实得率较高的股票,自然巨厚较强的吸引力。

如前所述,公司利润主要由三部分构成,即营业利润(主业利润加上其他业务利润),投资收益和营业外收入。营业利润是核心,比例一般应在70%以上。投资收益是多元化经营的需要,拿出一部分资金向其他行业和企业投资,既可让暂时不用的资金产生效益,又可防止主业务收入萎缩导致的企业动荡。投资收益一般可包括股权投资、联营投资收益(此为长期投资),股票、债券投资收益(此为短期投资),前者较稳定,后者若有行情,只要不违规,也是可以投资的,但若这部分投资比例太高,就会加大经营风险。营业外收入主要是出售资产收益、新股申购利息等,属非经营性收益。有的公司虽然利润总额较高,但如果其获利来源不稳(如有的公司靠炒股获利),甚至主营业务出现亏损、那就要认真分析其主营业务利润指标。唯有如此,才能全面准确地掌握企业的获利能力。