BARR——Bump and Run Reversal,这一个翻转形态,可以作为顶部翻转形态,也可以作为底部翻转形态,由Thomas Bulkowski 在1997年六月份在 Technical Analysis of Stocks and Commodities 初次提出,并收集在他所著的《Encyclopedia of Chart Patterns》, John Wiley & Sons, Inc. 1st ed. 2000, 2nd ed. 2005, ISBN 0-471-29525-6, 一书中。

这个形态形成的市场背景,是因为过度的谋利,促使价格在向上,或者向下,走的太远,太快。BARR 形态,按Bulkowski归纳,含有三个发展阶段 —— LEAD-IN阶段,BUMP阶段,以及RUN阶段。为了凸起市场过度谋利作育的走势,Bulkowski提出了要求比较高的鉴别和成立条件。从股票和期货市场,在归纳了大约上千个例子后,统计出很高的成立概率 80 —— 90%。在汇市价格走势中,也常有出现,尤其在一些较小的时间框架中,出现的频率照旧比较高的一个形态。

下面以底部翻转形态为例作为细致说明。

一,形态的鉴别

BARR 底部翻转形态 —— 这形态,看上去像一个炒锅。价格起初缓慢下跌,然后经过加速过程,触及支持,渐渐形成类似圆弧底的底部形态(常含有双低,三河,倒三佛的底部形态在内的复合底部)。经过一段时间的底部震动,价格最终走出底部,并加速上行。

1)LEAD — IN PHASE ,初期缓慢下跌阶段,称之为指导阶段。这一个阶段,运行时间不应该太短,类似炒锅上的把柄一样合适的比例。通常角度在30度左右为佳。假如角度太大,后面的快速下跌过程,很可能不至于太深而达不到该形态的要求;假如角度太小,最终突破指导阶段压抑线太晚,产生不了有价值的稳妥操作空间,或者等待时间过长。 指导阶段价格的跨度,从指导阶段的压抑线到价格某一低点(不肯定是这个阶段的最低点),具有垂直最大跨度的部分。

2)BUMP PHASE, 这一阶段,价格的运行类似于炒锅的边到底的部分,具有跳水那样,突发性改变运行角度。价格下跌特别很是快速,角度通常超过45 ——60度,比指导阶段压抑线的角度大一半(超过50%)以上,其间除下场部小幅的波动之外,很少出现较大的,显明的迁移转变反复过程。当强烈的谋利性驱动价格快速下跌,最终消散后,价格开始见底,并产生底部形态。通常形成类似圆弧低的底部形态,偶然形成双低,或者一系列低点价位渐渐进步的多重低,的底部形态。然后价格渐渐回升,走出底部(突破BUMP PHASE 的压抑线,可以作为参考)。走出底部出现迁移转变,价格向上运行以后,偶然会中断,形成大约将近20 — 30度左右的支持线,然后再继承上行(示例,参阅美元指数天图)。这一阶段,价格的跨度,与指导阶段价格的跨度度量有所不同,必须度量在,从指导阶段产生的压抑线,到价格最低点之间的垂直差异。作为随意性衡量在产生这一形态中的谋利性成分(在有条件的市场,也可以用成交量的急剧转变衡量),这一跨度,最好超过指导阶段价格跨度的两倍以上,但是不肯定严酷要求如此。

3)UPHILL RUN PHASE,上行阶段。一旦价格走出BUMP PHASE 底部,随后突破指导阶段的压抑线后,将产生一波上升行情。

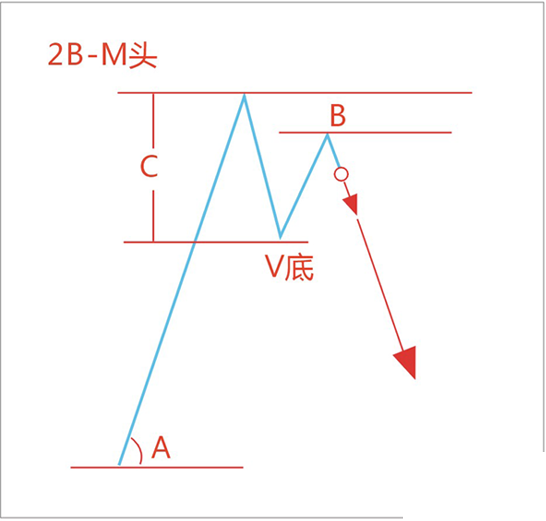

BARR 顶部翻转形态的鉴别,和底部翻转形态的鉴别类似,运行方向则相反。此外,顶部翻转形态对指导阶段支持线的角度要求比较严酷;而底部翻转形态则对指导阶段压抑线的角度不那么苛求。 鉴于汇市中货币对的特点,一个货币顶部翻转常常是对应的另一个货币的底部翻转形态,为此,在具有能够对照的场合,角度的大小,可以重要用来考量突破后,操作空间的评估,而不是用来对形态成立的严酷要求。

几点归纳和说明:

1)归纳出这形态是用以鉴别价格运行中,反映较大的谋利性成分。初始指导阶段形成的角度,和跨度,与BUMP PHASE 中形成的角度,和跨度,之间的差异,作为随意性衡量,越大越好。因为强烈的谋利性成分,BUMP PHASE 快速下跌/上升阶段,产生的价格/价格模式不能持久。随后的上行/下跌(RUN PHASE ), 运行也将特别很是剧烈。

2)BUMP PHASE 压抑线/支持线的角度,和指导阶段的压抑线/支持线角度,通常,如同台阶和平地之间的差异一样,能够直观地显明看出之间存在的跳跃差异。

3)底部/顶部形态,常常以圆弧形形态(在统计中占据70%多),偶然也产生双低/双顶,或者一系列低点价位渐渐进步/高点价位渐渐降低的多重低底部/多重顶顶部的形态。

4)在突破指导支持线/压抑线前,价格的运行偶然出现夷由不决的状况,突破后,也常出现回撤测试突破有用性,形成典型的“阻力转化成支持,或者支持转化为阻力”产生的过程。

5)形态成立,走势翻转后,指引的目标(度量目标)见下面交易策略要点一节中目标价格的确定。

6)形态常运用在较大的时间框架内。

二,重要的统计

就BARR 底部翻转,Bulkowski 在提出时,收集了360个形态例子。其中,

* 161个产生了修正阶段;199个产生了趋势翻转。

*失败的%,在形成对指导阶段的限定线突破后,形态失败的,大约9%(32个);而没有形成突破而失败的,大约19%(67个)。

* 在成功的例子中,价格知足,或者超过度量目标的,占92% ( 271个/293个)。

* 形态平均形成时间:5个月,对应地,其中指导阶段平均为一个多月。

* 出现圆弧底底部,78% (279个),

* 在形态中产生超过一个BUMP PHASE 的,有52个,14%。

* 突破后回撤的%,38% (136个),完成回撤的平均时间,13个交易日。

* 从最高点开始到BUMP PHASE 低点,下跌28%。

* 从BUMP PHASE 低点,平均上升幅度,37%,最大可能是20%左右。

三,交易策略要点

1)目标价位的测定:在突破点(最好采用当日低点)的价格上,加上指导阶段的价格跨度。这效果,是形态成立后指引的起码目标价位。

2)郑重的,在(收市价位)突破指导阶段压抑线/支持线后介入。

3)假如在测定的目标价位之前,在接近形态开始的高点附近,价格的上行趋势开始削弱,则在形态开始的前高点附近,平仓。