六 资产组合平衡论The Portfolio Balance Approach

1. 理论阐述

其理论渊源可追溯到20世纪60年代的麦金农(Mckinnon)和奥茨(Oates)的研究。以后经过很多人的研究,形成了多种情势的资产组合理论。但通常人们认为,美国普林斯顿大学教授布朗森(W·Branson)于1975年和1977年的体系论述,是资产组合分析模型的基础。后经霍尔特纳(H·Halttune)和梅森(P·Masson)等人的进一步修正,从而使之更加完美。

资产组合模型强调财富和资产组合平衡在汇率决定中的作用。

所谓资产选择是指投资人调整其有价证券和货币资产,从而选择一套收益和风险对比关系的最佳方案。

该理论的要点

投资者在财富肯定的条件下,持有各种金融资产的比例取决于各种金融资产相对收益率的大小和预期汇率的转变。投资者在财富肯定的条件下,持有各种金融资产的比例取决于各种金融资产相对收益率的大小和预期汇率的转变。

均衡汇率是资产持有者志愿保持其现有的本币资产与外币资产的构成而不加以调整时的汇率。

汇率波动的缘故原由是投资者重修资产组合。各种外币资产的增减是投资者调整其外币资产比率的效果。这种调整引起汇率转变。

与货币主义理论的不同之处:货币主义理论认为,汇率是由两国相对货币供求所决定的。而资产组合理论则认为汇率是由所有的金融资产存量结构平衡决定的;因为有价证券是投资者投资的一个重大市场,而且有价证券与货币之间有较好的替换性,因此有价证券对货币的供求存量会产生很大的影响。

2. 数据解读

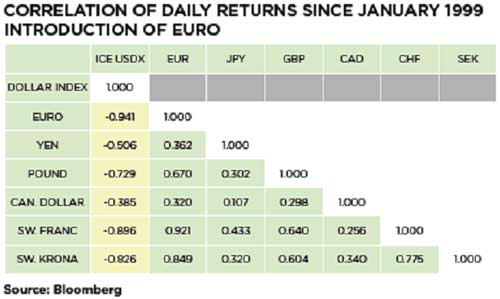

当代金融市场,资金流动敏捷,金融市场的一体化,也导致了金融市场之间的联动性加强,外汇市场,与股票市场,债券市场以及黄金市场之间的关联性加强,从而我们可以从跨市场的角度对于外汇市场进行分析。比如近期日元的走势就与道琼斯指数体现出来了很强的相干性。投资者必要从资产配置的角度对于金融市场的本质进行理解,比如黄金作为一种另类投资和一种避险的资产,比如10年期国债的利率对于黄金市场强烈的引导意义。我们都可以从资产组合理论中找到端倪。

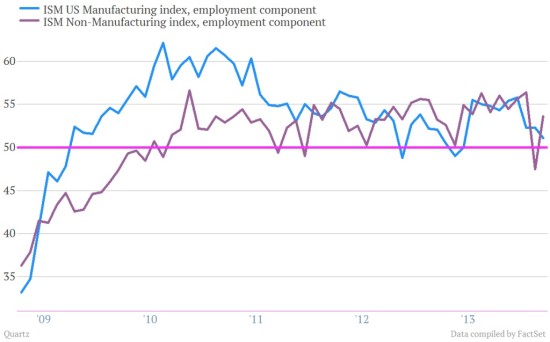

经济先行指标(The Index of Leading Economic Indicators)由商务部经济分析局在每月最后一个工作日宣布。

经济先行指标是由很多反映不同经济状态的指数组成的,它重要用来展望将来团体的经济状态。该指标是展望将来经济发展和制订规划的紧张工具。经济先行指标包含11个指数,在经济循环周期的高涨或冷落时,这些指数总是先行转变。经济发生迁移转变的旌旗灯号通过经济先行指标延续三个月向统一方向发展体现出来,但是不肯定完全应验。从1952年至今,经济先行指标“预期”出现10次衰退,但只有7次真正出现了。而且,经济先行指标展望经济高涨比展望经济衰退正确性更高。这个指标展望经济高涨,可以提前10个月出现迁移转变;展望经济衰退,只能提前2个月。

经济先行指标中包含11个指数,分别是:制造业平均每周工作时间、每周申领失业援助金人口、消耗品新增定单、卖方状态、工厂和设备定单、建筑允许、未完成的耐用消耗品定单的转变、敏感的物质价格、标准普尔500的股票价格指数、真实的货币供给M2、消耗者预期指数。经济先行指标比单个指数更能反映经济发展的周全状态。

经济先行指标由美国商务部经济分析局行使各种各样的私人资讯中间和当局机构提供的数据整顿而成。