外汇保险模式研究及设计

一、策略模型

1、两种理论:均值回归与正反馈效应

金融市场的价格波动并不吻合均值回归,而是具有正反馈效应,这一点在学术理论上仍有争议,前者的代表是尤金·法马的“随机信步理论”,后者的代表是乔治·索罗斯“反身性理论”。但在数学模型和现实经验上,后者得到了很好的印证。

基于金融市场价格波动特征的“正反馈效应”,其实存在一种长期来看可以实现资金增加的策略,但这种策略在红利周期上同样不具有“均值回归”特征,因此对于单一主体,这种策略都不可能应用于现实交易,但不代表这一策略完全没有价值。本节我们仅就这一策略的有用性和特征进行研究。

2、基于正反馈的策略

我们假设以下交易规则,在外汇市场中交易,品种日均波幅R=70点。我们将交易账户A固定止盈60%,固定止损50%,既10000美元账户红利6000美元止盈,亏损5000美元止损。以EURUSD为例,既然10000美元A仓,10手,60点止盈,50点止损。这个点数选择是前期展望值,后面必要根据现实运行中的大数据进修调整。

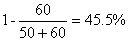

许多读者会天然而然的计算止损和止盈的概率,通常的算法是:

这个算法吻合多数人的常识和直觉,但它显明是错的。由于这种计算体例的前提是假设了市场是均值回归的,60点和50点是自力不具有相干性的,但现实上50点和60点是具有极强相干性的。

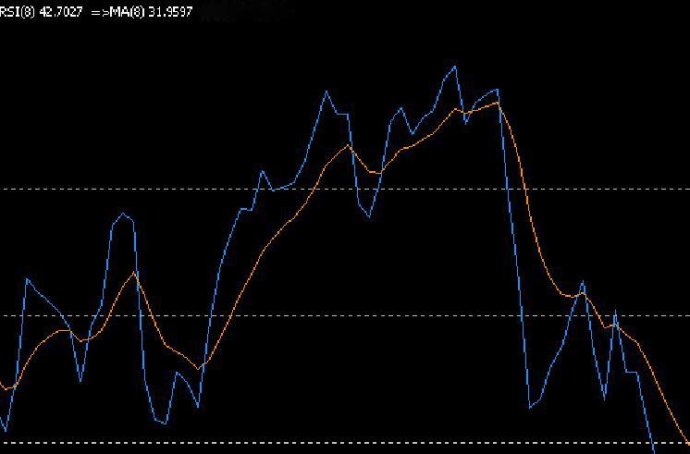

详细而言,在任何一个点位行情发展到50点的概率是p,而60点的概率是p*(1+r)。其中r就是二者的概率差异,通常的直觉60点止盈概率45.5%和50点止损概率54.5%中,r=20%。但在现实的量化统计中,二者在概率分布上的概率差异r远小于20%,分外是在近于日均波幅的情况下,二者的概率差异更小。

基于以上,赔率和胜率的组合在数学上具有r*(1+r)≥r²,因此存在且肯定存在其策略期望值为正。

3、策略的风险特征

风险基于两个维度,一是时间,二是空间。

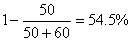

假设我们随机在任意点进行交易,并以50点止损,60点止盈,那么资金曲线将是一个起伏特别很是剧烈,并与时间不具相干性,但长期来看具有向上倾斜的斜率。也就是说这个账户可能长时间处于小区间的盈亏波动中,也可能长时间的处于大幅度的红利或亏损中,而这两种情况的时间分布并不均匀。

如许的交易策略对于单一主体,用于现实交易是没故意义的。举个例子,这就如统一份售价100元保额10万期限1年的不测险,假如只有一小我购买这个不测险,除非他能购买1000年,否则对于保险公司是必然亏损的。但是假如有上千人购买这个不测险,情况就不一样了。所以初期必要大量的基础客户以及差距不大的保险仓账户资金,以知足达到“大数法则”必要的基础频次。

有人会提出疑问,难道行情不可能只打止损而不打止盈吗?我们假设如许的行情存在,而我们讨论的是任一个点位上的概率,则等同于每个点位都有开有多空两个仓位。

于是如图所示,红色为止损,蓝色为止盈,黑色为行情,星号为开仓点。在A点开仓,行情继承向下目标位A的下方止损,过程中在B点开仓,到达A止损后行情反转不达A止盈,目标B上方止损,过程中在C点开仓,达B止损后行情反转不达B止盈,如此往复,行情都只达止损而不达止盈,最终行情智能沿着黄色线方向赓续收敛,而其外侧全是蓝色止盈线。

很显然,在短期内行情波动可能如许低于日均波幅的收敛,但多数时间行情不可能处于这种情,由于这种情况市场不吻合“正反馈效应”,也显明不吻合现实,我们不多做论述。

二、风控模型

1、参与主体与保险账户

基于以上对于策略模型的讨论,在明确了其风险特征之后,我们便可以制订出响应的风控机制,既能容纳时间、空间两个维度上的风险机制。

首先我们要引入浩繁的参与主体,以达到在短周期内有充足到达“大数法则”的参与频次。

我们让参与主体在交易账户A进行交易,并让其匹配一个保险账户B,保险账户B的资金是A的50%,即交易账户A存入10000美元,保险账户B购买5000美元。保险账户B的功能是对A仓的亏损进行补偿。

当交易账户A红利60%即6000美元余额达16000美元,保险账户B失效,账户总红利16000-10000-5000=1000美元;两账户必要重新按照2:1金额匹配再进行下一轮交易。

当交易账户A亏损50%即5000美元余额达5000美元,保险账户B补偿交易账户A的亏损,且保险账户依然有用;补偿后两账户既恢复2:1金额匹配,继承进行交易直至好易账户A红利。

于是对于所有参与主体而言,他们有可能损失时间,但不存在空间损失。

2、管理主体与风控机制

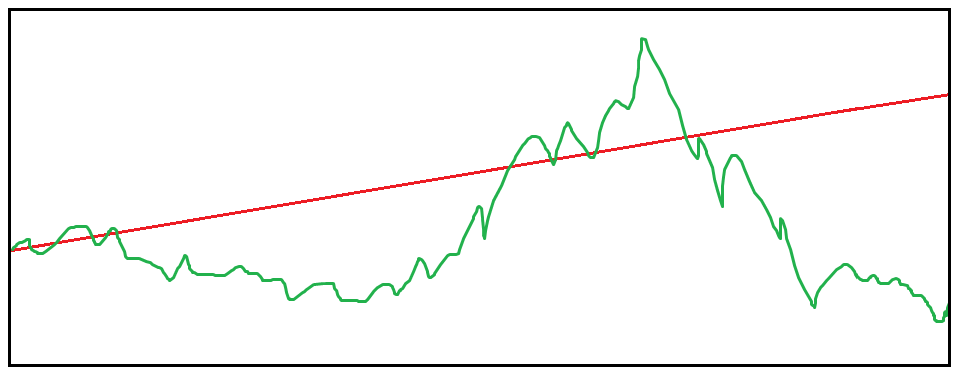

基于以上保险机制,参与主体肯定红利,而我们作为管理主体则要确保保险账户的汇总保险池资金能够沉淀,我们采用两个风控机制。

一是投资金额限定,既以胜率为阶梯放宽投资金额限定,对应就是限定了购买保险的金额。

二是投资时间表现,既以胜率为标准进步保险账户的理赔速度,对应的就是胜率越低的主体,保险账户理赔速度越慢。

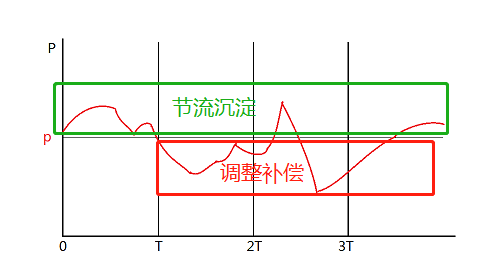

这两条机制将能很大程度上以确保在肯定时间周期内保险池的均衡,让保险仓资金流如下图所示。

管理主体的重要义务就是合理的优化和运行着两个风控机制,其中最重要的是第二个机制。第二个机制中的理赔速度不是绝对恒定的,而应该以保险池肯定周期内的流入流出做天真调整。

我们知道在浩繁参与主体的交易过程中,单位周期T内的胜率P是一个动态变动数值。我们假设保险池均衡的胜率均衡点是胜率p。

在胜率大于p,保险池现金流为正的时候,管理主体对保险池进行节流沉淀。

在胜率小于p,保险主体通过调整对参与主体保险账户补偿的时间,让保险池现金流回到可容忍流出速度。

现实上,通过这种流入流出速度的控制,能够有用的达到稳固的正现金流。而充足数量的参与者和参与频次保证了单位时间内的胜率最大程度的吻合“大数法则”。

三、总结

如许一个模式,其实就是运用了一个在数学上可以验证得了的交易模型,然后以资金盘的体例完成风险控制,管理主体让参与主体在保险池内完成时间和空间的相互交换,而达到高胜率参与主体与低胜率参与主体之间的二者共赢,以及参与主体与管理主体之间的二者共赢。

它是金融量化和社会工程的完善结合,其本质上并既不是掮客商也不是资金盘,而可以视为一种另类投资基金,其长期成功是一个巨大实践的成功。

作者:言吾老师

微信:An1866666666

作者:佚名

上一篇:如何精确熟悉交易体系的买卖旌旗灯号?

下一篇:没有了

下一篇:没有了