套息交易是全球宏观对冲基金和投资银行十分喜好的交易策略之一,在20世纪九十年代的时候十分盛行,如今也是流行的基本面交易策略之一。它是一种特别的外汇红利体例,交易者可以通过这种体例赚取货币之间的利息差。

外汇行业的一部分交易者,因为持续的亏损,最终选择了套息交易,而套息交易作为一种操作简单、具有稳固利差和看似低风险的交易体例,确实有着其吸引人的地方,但是,它真的是一种低风险的交易体例,真的可以作为交易者的“救命稻草”吗?

【套息交易,天使or魔鬼】

关于套息交易是否真的是低风险。我们先来看一下理想的红利状态,我们买入和卖出货币的现实上就是向银行存入或借入某种货币的过程。就是假设A货币的利率要高于B货币,那么在汇率不变的情况下,买入A货币卖出B货币并持有一段时间后,交易者就会获得红利,假如交易者还启动了肯定杠杆,那红利数目就十分可观了。而假如A货币在此期间升值了,除了利差以外,汇率也会获利。现实上,套息交易的双重获利性也是它受到机构交易者青睐的缘故原由之一。

如许看来,好像套息交易红利很容易。但是这是在高息货币汇率不变或者升值的情况下,假如现实上低息货币升值,高息货币贬值的话,那一点息差上的红利瞬间就会化为泡影。

举例来说,在2005~2007年间,次贷危急和金融海啸之前,各国利率高涨,美元的利息高达5%,澳元更是高达8.5%,但是日元和瑞郎的利息仅仅是0.25%,这段时期套息十分盛行,是当时外汇交易的主流,数量重大的“渡边太太”们将私房钱投入外汇当中进行套息交易,以致日元天天都贬值,一度跌到125日元兑1美金。然而到2007年中期,市场开始反转,短短几天涨幅就高达16%,再加上杠杆的放大作用,许多人瞬间game over,据说许多“渡边太太”赔光了本身所有的蓄积。

所以说,套息交易也并不像它看起来那么无害,看似安全的操作背后也存在着伟大的亏损风险。套息交易的前提是息差的存在和定向的利率变动,一个巨幅的行情反转,可能你的账户就要跟你拜拜了。因此,跟其他交易体例一样,套息交易也有风险,其成功的前提同样是对交易体例的了解和对行情的把握。市场是多变的,即便是“套息风”盛行的时候,下一秒市场也可能忽然回头杀大家一个措手不及,因此,要多做学习,保持小心,才能够在市场中站稳脚跟。

【套息交易的计算方法】

套息交易是通过买入高息货币卖出低息货币的体例,将货币存入利息较高的银行进而赚取两种货币之间的利息差来进行获利的,计算方法本金*利率之间差额。

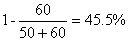

举一个详细的例子,假设今日的美元兑日元汇率为106元,那么我买入1万美元,卖出106万日元,假设一年以后汇率不变,我再重新卖出美元买入日元,按照上文提到的美元5%,日元0.25%来计算,则美元利息收入为1*5%=0.05万美元,日元利息付出为106*0.25%=0.265万日元,汇率不变,0.05万美元相称于5.3万日元,也就是最终收益为5.3-0.265=5.035万日元。

这就是在利率不变的前提下,套息获利的基本算法,而假如美元升值获利则更多,美元若贬值超过利息差,则会产生亏损。

【套息交易的影响因素】

外汇市场时刻都处于转变当中,套息交易也可能会受到许多因素的影响,这里小编为大家做一下简单的介绍。

汇率转变:汇率的转变是套息交易的重要风险所在,投资者的风险偏好(即风险讨厌程度)是影响汇率,以及套息交易获利的紧张因素之一。高利率每每伴随着高风险,国家每每在经济体现优秀,前景优秀的时候才乐意提供高利率,而一些不确定的因素则可能导致国家不愿再提供高利率。

这现实上是一种冒险举动,投资者必要乐意承担风险。因此把所有投资者作为一个团体来看,当群体乐意冒险的时候,资本会流入到高息货币所在国家,响应的,高息货币也会进一步升值。这时候,是套息交易会获得最高利润的时候。反之,当群体都讨厌风险,倾向投资低息但安全的货币的时候,套息交易则获利最少,甚至说无利可图。

因此在套息交易之前,要了解风险环境,要了解投资者群体的风险偏好以及它什么时候会发生转变。

除了风险偏好以外,国家的经济情况及预期也会对汇率及息差交易造成影响。当经济好转的时候,国家会乐意提供高利率,假设低息国家经济忽然好转并提供高利率,不仅息差会缩小,高利率还可能吸引资本的流入,导致低息货币升值,二者的共同作用会进一步造成息差收益降低甚至亏损。

另外,一个国家的贸易差额也会影响汇率进而影响套系交易,虽然说当投资者有低风险讨厌程度,也就是说他们倾向于高利率的时候,资本会从低息货币流入高息货币。但事实也并非总是如此,假设一个国家正处于低利率时期,它也可能依然吸引着国外的投资,这种情况一样平常是由于该国有伟大的贸易赤字,必要从国外吸引资本流入进行填补。也就是说,巨额的贸易不平衡可能导致低息货币升值,进而对套息交易的红利产生负面影响。

时间和杠杆:除去客观上的汇率转变因素以外,投资者对于时间和杠杆的把握也会对其套息交易造成影响。一样平常来说,套息交易应该是一个长期(6个月以上)的策略,这有助于确保套息交易不会受到短期汇价波动等噪音的影响,更容易红利。有些机构可能一年才交易几次,它们通过基本面分析等来预期货币的长期走势,如许套息交易红利的可能性较大,又有双重获利性。因此对于通俗的投资者来说,也最好不要在套息交易中过度地使用杠杆,如许投资者可以更长期的持有头寸,而不会由于一个小波动就被斩仓出局,蒙受损失。

掮客商的相干规定:还有一点必要分外说明的,就是掮客商有关隔夜利息的一些规定。偶然候外汇掮客商收取的利息不肯定与基准利率或者银行同等,可能会稍有差别。另外因为银行周末无法进行交割,许多掮客商在周三的时候会存在3倍利息,也有的掮客商的某些货币对会在周四做3倍利息,除此之外,还有节沐日的利息倍数,货币的买卖利率(两种货币的买卖利率可能不同,进而可能导致某一货币对买或卖都是负利率)等等,这些都是在套息交易时必要细致的。