爆仓全过程及应对技巧

一、杠杆杀手

我们常常执着于究竟使用多少倍的杠杆才算科学合理,也探究中期操作和短期操作之下不同的杠杆区别,但我们几乎都忽略了,杠杆在现实的交易过程中,是线性的,可变的。正是现实杠杆这种动态转变,使得价格一旦开始朝相反方向变动,爆仓就变得越来越容易,越来越快,爆仓几率急剧上升。可以说,交易者天生倾向于爆仓。

爆仓全过程如下:

价格开始反向活动——〉账户出现亏损——〉净资本金缩水——〉对应的杠杆加大——〉能够承受的波动幅度更小——〉价格连续趋势——〉对应杠杆更大 ——〉能够承受的波动幅度更小——〉。。。。。。——〉账户爆仓

这里的关键在于,整个过程中,随着价格不利趋势连续,账户的现实杠杆是急剧飙升的,飙升的速度,远远超乎我们的想象。而杠杆的急剧飙升,根源又在于,因为建仓时使用了杠杆放大交易量,当产生亏损的时候,交易总资产和账户净资本的降落金额尽管一样,但是相对的亏损幅度并不同等。在杠杆的计算公式中,作为分子的交易总资产降落比例小,而作为分母的账户净资本降落比例大,相较之下,杠杆就会变大。而且这是一个自我实现和增强的过程:只要价格的趋势没有发生根本转变,分子变动不大,而分母越来越小,杠杆天然会越来越大,能够承受的反向波动也会越来越小。

下面用实例说明。

例:假设有一个净资本(保证金)为250美元的帐户,买入一个mini手的美元/日元,此时交易的总资产达到10000元,现实总杠杆为 10000÷250=40倍;

理论上我们都知道,40倍的杠杆,假如价格反向波动2.5%,就可以让帐户裸奔。现实过程是怎样的呢?

建仓之后,价格没有出现如期走势,而是反向波动了1%

此时对应的总资产削减了10000×1%=100元;账户对应的总资产为10000-100=9900元

而此时帐户的净资本金(保证金)剩下250-100=150元

现实的杠杆变成了9900÷150=66倍;

如果价格趋势连续,在此基础上又向前波动了1%

此时对应的总资产削减了9900×1%=99元;账户对应的总资产为9900-99=9801元

而此时帐户的净资本金(保证金)剩下150-99=51元

现实的杠杆变成了9801÷51=192倍;已经不必要太多的震动,就可以让账户裸奔了。

只要价格没有立即发生迁移转变,这个杠杆放大的自我实现和强化的过程,就一向连续下去。

在这种情况下,你的帐户其实不是慢慢走向闭幕,而是象流星急速划过夜空,快速走到尽头。这时候的爆仓机率,呈尾部急剧上翘的抛物线状。

忽略爆仓机率抛物线尾部上翘的特征,容易使人犯错误。其中最致命的错误,就是逆势加仓。我们一些同伙,喜好进行摊低成本的交易,比如说,当价格第一次反向波动达1%的时候,忍不住补了一仓来摊低成本。具有嗤笑意味的是,在第一次建仓的时候大家一样平常都会考虑一下杠杆的题目,而一旦预备逆势加仓,却又好像完全忘掉了杠杆的存在。

照旧让我们来看看,逆势加仓之后,究竟发生了什么。

例:假设有一个净资本(保证金)为250美元的帐户,买入一个mini手的美元/日元,此时交易的总资产达到10000元,现实总杠杆为 10000÷250=40倍;

建仓之后,价格没有出现如期走势,反而向不利于你的方向,波动了1%

此时对应的总资产削减了10000×1%=100元;账户对应的总资产为10000-100=9900元

而此时帐户的净资本金(保证金)剩下250-100=150元

现实的杠杆变成了9900÷150=66倍;

为了摊低成本,补了一个mini手:

此时对应的账户总资产为9900+10000=19900元

此时现实使用的杠杆为19900÷150=132.7倍

到这里,账户所能承受的反向波动,只有可怜的0.75%了。

以上举例用了250美元账户的例子,稍微有点极端,当然250美元开户的也许多,并不是没有。假如把账户初始资金换成1000美元,爆仓的速率就会降低许多,当然尾部急剧上翘的抛物线,照旧避免不了的。

另外,这里以账户资金悉数亏损为爆仓,在现实操作中,一样平常是以账户可用保证金为零、账户净资本低于50%或者30%等等作为强行平仓条件,也就是说,条件更加苛刻,爆起来,更容易。

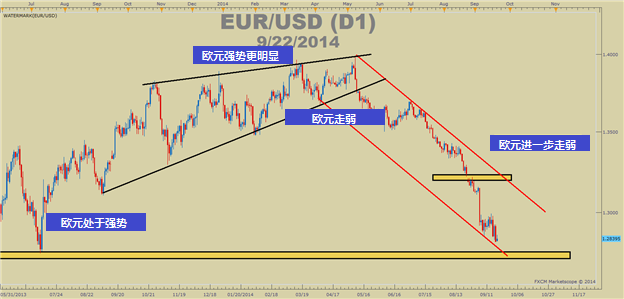

二、趋势原理

假如大家对初中物理还有记忆,应该不难想起,力学上有一个定律:物体活动阻力最小的方向,是沿着两点之间的那条直线前进的方向。记得《股票作手回忆录》里面,有一节讲到“价格总是朝阻力最小的方向前进”;我们用一幅简单的示意图,来描绘这个原理。

价格很顽固,当它向某一个方向运行肯定波幅之后,一样平常来说,它是不介意继承向前延长一段的,而不管你在那里祈祷希望,或者痛心疾首。

在任意一个时间框架之下的任意时段上,截取两个不同的价格,根据出现的先后顺序,来给他们定出方向,我们很容易就可以发现,价格的趋势性是如此之强。只有在底和顶,才会发生迁移转变,否则,总要往前冲一冲。

也就是说,价格一旦开始朝某个方向波动,其继承前进的可能性越来越大,而因为账户能够承受的波幅越来越小,更大的可能性÷更小的承受力=更大的爆仓机率。

想起一个比喻,帝国大厦不是一天建成的,但当要垮掉,却只需一瞬间。

三、对应策略

市场如此残酷,我们的对应策略其实很有限,因此连多余的笔墨都可以省去。在经过一些爆仓以及对应的学习研究之后,我算是有了一点点心得领会:

策略一:投入的资金量要稍大,使用杠杆要小

即使交易商给你提供了超乎平凡的可用杠杆,但是也不要轻易去使用它。250美元的确可以开始外汇保证金交易之旅,但是不能以为这就够了。

策略二:假如并不想投入许多资金(比如超过1000美金以上),不妨探求一些可以开任意仓位(1美元起)或者超级mini单(如0.01手)的交易商开户,即使只有几十美元百来美元,依然可以保持账户杠杆的弹性与可调控性;

策略三:努力进步本身的分析技术,能够在更大的成功率上正确判断技术价位,以进步本身的交易质量 ;

策略四:最紧张的是,万万不要逆势加仓。这时候要做的,大概恰恰反而是减仓。

作者:佚名