扩大炒汇红利技巧

外汇交易最重要的其实是风险和利润之间的平衡,每小我都必要决定本身风险承受的能力,在这个基础上再考虑合理的资金管理,最后要设法的是如何把红利最大化。

最大的红利当然是每个炒汇者的终极目标,而达到这个目标有三个简单方法,其中二个是用常识就能判断出来的。这二个方法采用的人最多,但是在可能增长红利的状态下同时也增长了风险,所以要稳重使用。第三个方法最难,但却最合理,应该是每小我的努力方向。

一、增长仓位

这是最简单、最常用的方法。假如交易体系长期的投资回报率是正数,也就是长期能红利,这不失为一个可行的方法。但在使用这个方法时最好不要由于增长仓位而扩大了风险比例,最好在红利而增长帐户金额后按照风险响应增长仓位。

例如帐户原始资金为一万美元,风险设定为5%,止损100点,仓位应该为0.5手。当资金增长到二万美元时,仓位就可以增长到一手,风险依旧是5%,使用这个方法的交易者必须要有较大的生理承受能力。由于交易中肯定会有亏损,而亏损的这次肯定是仓位最大的一次,许多人由于生理题目。

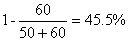

在这种时候无论交易盈亏都有可能太早平仓,偶然可能把可能红利的交易变成亏损。假如交易体系的成功率低于50%,基本上就不应该再考虑增长仓位的方法,由于很可能只是增长了风险,增长了亏损而没有增长红利。

二、增长交易次数

增长交易次数理论上可以增长红利,当然前提是体系的成功率很高。有许多人喜好用超短线体例交易,交易十分频繁,偶然体系也的确能够赢利,但相对的交易成本太高,由于每次交易至少会有点差。

站在掮客商的立场倒是迎接多交易,由于他们会赚得更多,但是他们也必要返点给他们的代理商,有些不负责任的IB更是鼓励客户做短线,偶然他们的返点甚至比客户炒爆的原始资金更多,所以有些掮客商不得不拒绝“剥头皮”(超短线Scalping)交易法。

而且过量的交易也容易使服务器瘫痪,但是有一点是可以一定的,交易次数的增长也意味着必要更多时间,所以有些人迟早都会考虑用全主动交易体系,也就是我们俗称的“EA”。

三、找出更佳报酬/风险比的交易

比上面二种更好的方法是只交易高报酬/风险比的机会,只交易2:1,甚至3:1以上的机会。当然这种交易方法第一要求充足的技术,第二要舍得摒弃,要深刻熟悉到何时不交易和何时交易同样紧张,第三要有充足耐性。这些也都是我这几年讲课的过程中常常跟大家碎碎念的交易理念性的题目。

这里要分外提到的是用“逆势交易法”,其一样平常来说止损都比较小,然后用菲波那奇数字等估计红利目标,假如能达到理想的报酬/风险比就做单,不然就摒弃,但其中可能也有些相称不错的机会,这时也可以考虑实行。

一样平常如许的机会必要时间,并不是随时都有的,所以要有充足的耐性。当然大部分的时候我们照旧建议大家采取“顺势而为”的操作手法,由于此交易体例相对简单,并且从风险程度上来说也要比“逆势交易法”小许多。

这第三种方法显然比上二个方法都好,又扩大了红利,同时又降低了风险,而且不必要长时间待在电脑前,但可惜的是,不是每小我都有能力采用这个方法的,缘故原由很简单,在这个市场能够真正领悟“守株待兔”的人实在是太少太少。

作者:佚名