鲍里斯·施洛斯贝格从其新书《外汇市场技术分析》中改编出了两篇文章,他在第一篇中讲述了投资理财神话,并且介绍了在实际世界中进行交易获取利润的途径。

“投资理财策略是特别很是神圣的,要想成功,所有交易员必须遵循同样的投资理财规则—对交易大众而言,这是最有害的神话之一。”

在交易中其实只有两种抉择,顺势或逆势而行,同样,在投资理财上也有两种策略可以遵循:一、赓续小有损失,寄盼望于一次无意伟大的收益,一雪前耻并最终红利;二、赓续小有收益,忽然遭受一次无意伟大损失,盼望这次损失并未蚀本。

当然,新手交易员很少能有这种选择的机会:他们只会赔钱。一些人在很长的一段时间内,一点一点的慢慢赔钱,另一些人则会以惊人的数量赔钱,甚至在他们学会使用交易软件之前就出局了。

为什么新手不可避免的会赔钱?由于他们都随机交易。他们在计划中很少使用同等性原则。他们几乎不懂价格强弱动态(Dynamics of price flow),即使懂了,他们也常常误解技术分析的本质。

随机交易是外汇中赔钱最快的体例之一。在交易软件上有公示许多交易品种,都开始使用随机“掷硬币”的方法和一些基本的投资理财体例,例如,以1美元的风险获得2美元的利润;然后,在几周或数月内,那些交易品种的发行人就会陷入深深的亏损之中或者完全破产。

具有相称嗤笑意味的是,随机条款法的践行者一不警惕竟证实了市场举动并不是随机的。假如是随机的,那么他们也许应该同良好交易员的体现不相上下。但是,可悲的是,正如在比赛中投进了一个半场进球的荣幸者永久不能在一对一比赛中打败一个职业篮球活动员一样,这些新手交易员在碰上专业技术型交易员时也会中途落败。

技术分析不紧张,投资理财才紧张——这一理念,就像这很多的交易神话一样,是胡说八道。只靠投资理财并不能使你成为一名成功的交易员。然而,它却是所有睿智技术计划的一个紧张增补。

每个交易员的投资理财策略各不雷同。对容易受到诳骗的大众而言,最有害的神话之一就是,投资理财策略是特别很是神圣的,要想成功,所有交易员必须遵循同样的投资理财规则。

这是一派胡言。事实上,交易员从事交易的时间越长,他们的投资理财技巧就会变得越天真,越复杂,且越有创造性。由于外汇可以为零售交易员提供前所未有的流动性和无穷的交易方法,外汇中的投资理财策略是完全可改变的。

1:2神话

每本出版印刷的交易书籍都在宣传着一个最经典的投资理财技巧:在每次交易中,风险回报比率必须至少为1:2,也就是说,每支出1点投资风险,你必须设法得到2点回报。如许交易员仅需40%的时间精确即可,而且对交易仍有极好的期望。

外观上看,这种想法听起来很有逻辑也很可行。然而,事实上,要从1点投资风险中挤出2点回报是相称困难的。我们试试看。首先,观察最小时间段内的价格举动,看看从1点投资风险中挤出2点回报有多么困难。

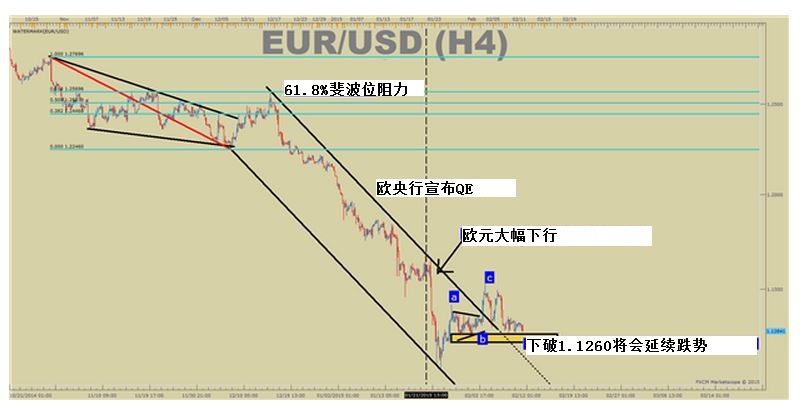

在最小的时间内,外汇交易员面临着价差的伟大影响。即使世界上流动性最强的金融工具,欧元/美元货币对的价差也有3点之多,因此,现实上交易员必须得到5点回报才能保证挣得2点收益,如许,为了实现目标,他不得不把风险回报比定为不太实际的1:5。

把投资风险进步到10点。10点投资风险峻想获得20点利润仍然必要23点回报,在像欧元/美元,美元/日元如许最严酷的价差对中也仅许可7点的损失风险。现实上,这意味着交易员每支出1点投资风险必须获得3点利润,才能达到1:2的风险回报比。

延长至更长的时间段内,用100点投资风险获得200点利润的目标可能机会更大一点。这时价差的影响就特别很是小了,只必要203点利润,许可97点损失,如许风险回报比率就很接近1:2了。

但是后退一步讲。假如你在交易中耐心不够,没有等到看见收益的那一刻怎么办?假如你很没有耐心,那你是不是很有可能过早获利了结?比如在100点,甚至是50点时,如许交易的现实风险回报比就从先前预期的1:2,变成了1:1或2:1。你不会按照书籍上教你的那样去做,你会降低利润,不让他们流失。但是考虑到你的性格,你真的会有任何不同的做法吗?

我们假定你是与众不同的。你有圣贤般的好耐性,你能够完全遵守这个规则。设想以下情景:你在欧元/美元货币对中进行交易。假设你决定在1.2500时做空欧美,止损设在1.2600,目标1.2300。交易进行顺利,价格走势正如你所愿。欧元/美元先是跌至1.2400,然后至1.2350,并慢慢接近1.2300。

价格在1.2335时止跌并慢慢出现反弹迹象,先回升至1.2350,又反弹至1.2375。然而,你很耐心,你有着钢铁般的意志,坚持等待1:2的风险回报比。价格又开始下跌,你开始觉得本身很精确。价格回落到了1.2350、1.2325,跌势很慢但是你一定能看到胜利的曙光。1.2320,1.2310,1.2305………你已经预备填写套利订单了。价格又下跌了几点,一向探至1.2301,但是,然后它就开始反弹了,一开始很缓慢,接发急速攀升,几秒钟后就到了1.2350,最后到了1.2370。

你保持着冷静,价格差一点就到达了你的目标。它一定会再次回到那一水平。你不会犯跟其他人同样的错误——降低你的利润。你会继承进行交易,并遵循经典的投资理财规则。

当然,价格再也没有到达1.2300。相反,欧元/美元汇率直线上涨,很快就到了1.2600,将轻易触发你的止损。如今的情形是,你曾有机会获得199点利润,但是最后你却损失了100点。这就是实际!

改动方法

你认为新手交易员经过多少次类似的经历才能放弃所有的规律及适当的投资理财?因此,1:2的风险回报策略基本上是一个白日梦,一种理想状况。现实上,大多数交易员都会用下列两种方法之一改动交易策略。

首先,一旦价格沿着交易利好方向超过风险投资的点数,专业交易员将调整其止损点至损益平衡点,以保证其交易红利,这叫利润珍爱。因此,在上述欧元/美元案例中,一旦价格攻破1.2400,交易员就应该把止损点调整至1.2500。

然而,对大多数交易者而言,仍有一个困境。假设价格又一向反弹至1.2500,交易员退出交易。那么交易员不会有损失,但也没有任何回报,交易刚刚保本。统统进展都很顺利,最后却没有任何收益,在交易中没有比这更让人沮丧和难受的了。这就等于你努力工作了一整天,最后,工资却从口袋的破洞中漏掉了一样。

所以,很多交易员都采用外扩法(scale-out approach)。一旦收益与风险投资持平,交易员就会卖出他们一半的头寸。在上述欧元/美元案例中,交易员会在1.2400时平仓一半头寸,然后把止损点调至损益平衡点,保证本身至少能从交易中得到一些利润。

这种方法许可交易员继承进行交易,只要有需要。由于它知足了交易的最基本的欲望——对回报的渴求。在1.2400时,平仓二分之一的头寸,在1.2300将剩余头寸平仓,如许交易员只能得到1:1.5的风险回报比,从字面上看这当然没有1:2理想。但是,交易并不是数字游戏,而是一种生理游戏,而且字面上很漂亮的东西每每是一种生理上的灾祸。

专业交易员了解这个事实。他们也知道市场动力学是天真的,很少遵循死板的风险回报比。时常细致持货量并根据市场状态调整风险参数,通过这些方法,专业交易员不仅能够得到极好的风险回报比,而且能够打造更赢利的交易。