交易计划之交易十律五

8.数学上的最佳方案,生理上却不能承受

新手经常会被一些数学疑惑,如有些体系历史数据测试的效果表现获利超过百万美元,报酬/风险比达到3:1。当他们心存期望地使用这些体系时却惊讶地爆仓了,为什么?其中一个很紧张的缘故原由是由于交易是心态游戏,并不是逻辑游戏。在市场中间态每每会克服理智,纯逻辑的分析每每不肯定有用。

交易是艺术

高盛公司(Goldman Sachs)的首席分析师E.Derman曾经说过:“研究物理你的对象是天主,他不太会改变他的主意。在金融市场中你的对手是天主创造的生物。他们的感情无常,最佳也只能是不稳固,而影响心态的消息赓续涌进。。。”。

这是新手的基本通病,认为一套好的机械式的交易体系能另他们一夜致富,但交易并不是科学而是艺术,他们能越早填补人性的瑕玷就能越早熟悉到交易的真谛。

教科书VS真实世界

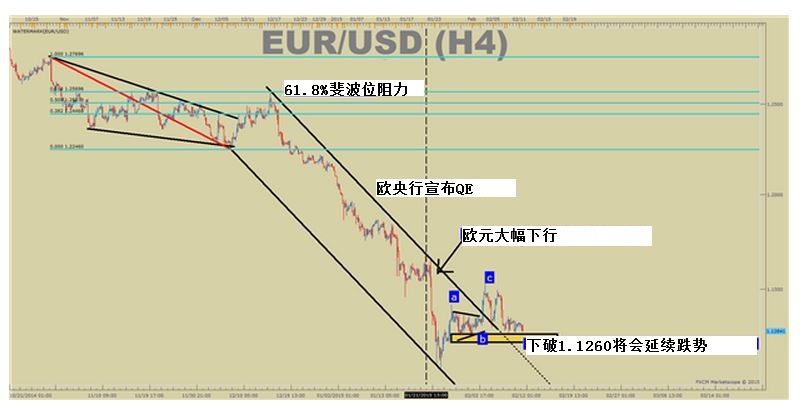

下面就是一个数学上的最佳方案,生理上却不能承受的例子。市场传统的一种讲法是报酬/风险比至少要达到2:1。外观上看起来这是一种很好的说法,任何人交易的成功率只要达到50%就会有相称可观的利润。事实上只要35%的成功率就能赢利,很吸引人,但在现实交易中这是很难做到的。

设想一下下面的场景,有人在1.7500做空英美(GBPUSD),止损设在1.7600,红利目标1.7300,报酬/风险比恰好是2:1,开始时交易很顺利,英美先降到1.7400,冲破后到达1.7360,逆向1.7300方向发展,但在1.7320处开始掉头,1.7340、、、1.7360、、、1.7370,此人还很冷静,由于他寻求的是2:1报酬/风险比,所以没有任何动作。不过上升开始加速,在他有所反应前交易已在1.7600止损,原本180点的红利变成100点的亏损,二者相差280点。这就是实际世界中的交易。教科书中简单的加减乘除并不透露表现市场就会往这个方向发展,即使交易真的达到2:1,也会有许多人受不住心里的煎熬早已平仓了。

职业交易人一样平常都会在远达不到2:1之前就先平一部分仓位,从数学上计算,他们的报酬/风险比一定没有2:1,甚至降到1.5:1之下,但市场的实际状态就是如许的,死守2:1甚至3:1的公式是没有效的,而且也超出了许多人生理承受的范围。

9.风险可以事先决定,但交易不能

假如交易中只许可油条规则,那肯定就是“不要改止损。”在每次交易前肯定要熟悉到本身忍受痛楚的极限,这是保证不受心态影响的最好方法。

交易并不容易,失败者远远超过胜利者。许多人失败并不是由于他们交易错误,而是由于交易时太情绪化了,他们每每过早平仓或让亏损不合理地扩大。风险必须事先决定,而最合理的决准时间是在开仓前,当时你的思路比较清晰,而且没有被价格转变疑惑,但是在交易中却有太多人死守战场,频频修改止损,盼望能赢得胜利,可惜每小我的资金是有限的,死守的效果会是爆仓。修改止损和不设止损没有什么不一样,设了止损又不遵守,那么设又有什么用呢?

风险

任何一次交易不论你对效果如何一定,都是一次计算过的猜测,由于没有人能展望市场,能够影响价格走势的外在因素数不胜数,除了基本面技术面外,人性是最难测的,而每每是从众的心态决定了牛势或熊势,交易是一种概念游戏,就算让“深蓝”(超级电脑)来计算也不能100%正确,所以肯定要先考虑风险再考虑红利,肯定要事前先计算止损。每次交易肯定要设止损,要设止损!要设止损!要设止损!

报酬

由于市场的不可展望性,所以报酬在交易前是不可能正确测定的,市场的走势可大可小,而且随时有回调的可能性。止损是要坚持的,但假如止盈也坚持,则每每会把红利交易变成亏损交易。一个比较好的做法是在交易前设定一个比较近的初步红利目标,当达到这个目标时先平掉一半仓位,稳固一部分红利,同时把止损移到开仓位以求零风险,剩下的一半仓位就要看市场把它带到多远了。

让趋势成为你的同伙

汇市中的趋势可以持续很长时间,从几天到几年都有,这也是汇市吸引人的缘故原由之一。很多闻名的交易体系都是跟势体系。有些体系的成功率虽然不高,但是因为在跟势过程中的利润大大超过盘整时的亏损,所以总体红利照旧相称可观,但是趋势何时结束事先只能有一个也许的估计,不可能正确展望,所以想要利润最大化,不过早平仓,上面提到的先平一半仓位,再判断下一半不失为一个很好的方法。

没有交易体系是100%正确的,所以单次交易并不紧张,紧张的是团体结果,红利可能和运气有关,但亏损肯定是由于技术不够。

作者:佚名