我对外汇交易策略的偏见

1、假如对网格策略的取舍可以区分出傻子,那么对冲策略的取舍则能区分出骗子。

2、执迷于网格策略就如同执迷制造永动机一样平常。

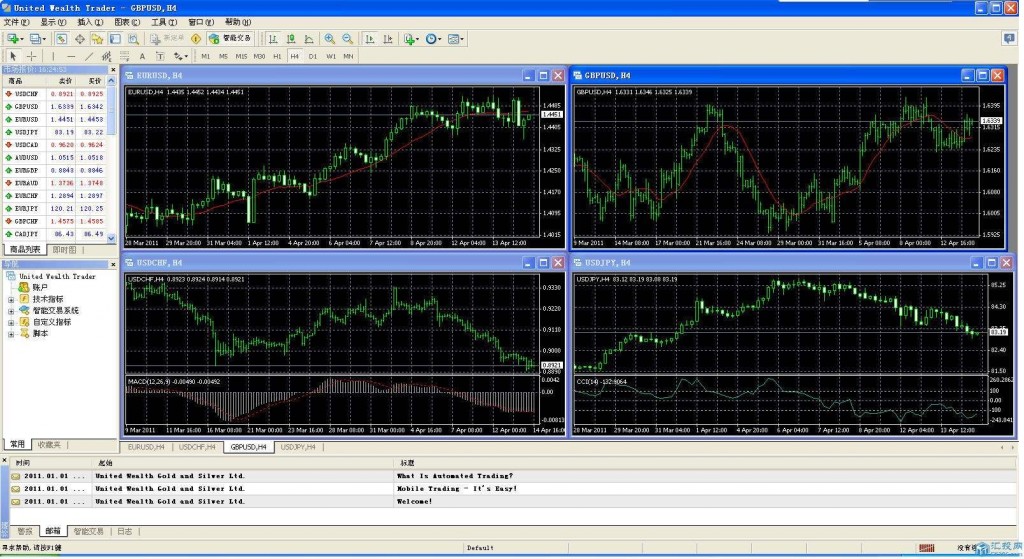

有没有单纯寄托图形分析,实现以年为周期的长期稳固红利的可能,为了不砸本身的饭碗,我不仅要回答有,还要告诉你为什么有。假如你的期望是每个月都红利,甚至每周天天都红利,可以淘宝买一台复印机,我借给你100元人民币。

网格策略是不可取的,由于它在数学模型上就是一个数学期望值小于1的策略。执迷于网格策略就如同执迷制造永动机一样平常,数学便是热力学定律决定了此路不通。马丁策略可以看作网格策略的一个变形。

趋势策略是一向以来各种市场交易中都被奉为圭臬的策略,许多人也长期使用这个策略在红利,但不少依然停顿在对k线和指标层面上。这就像一个德州扑克打得还不错的人,每次听牌同花时都按照大约1/3池底下注,暗合了德州扑克以成牌概率确定下注赔率的关键,本身却从未熟悉到原理。

我将趋势策略的设计思路分为两种,一称之为波动过滤,二称之为分型。原版的海龟交易法周线突破属于第一种,艾略特波浪理论的数浪属于第二种。但现实上,这两种设计思路能够成功,行使的原理究其根本都是一样的,既扑捉高赔率交易机会,而高赔率交易机会的存在是由于市场波动分布不均匀。

我们举个例子,我们写一个脚本统计eurusd一年的日平均波幅和日波幅中位数会发现日平均波幅比日波幅中位数大许多,你换几个品种统计依然会发现这一点。也就是说一年的多数交易日的波幅小于日平均波幅,而少数交易日的波幅大于日均波幅。这只是日内趋势交易的例子,还有持仓时间更长的趋势交易,思路也是如此。

但哪怕是日内趋势交易,现实上一个品种一年的开仓次数可能也只有寥寥二三十次,这个交易频率一方面是由设定的开仓波幅决定的,一方面也受到交易成本的制约。

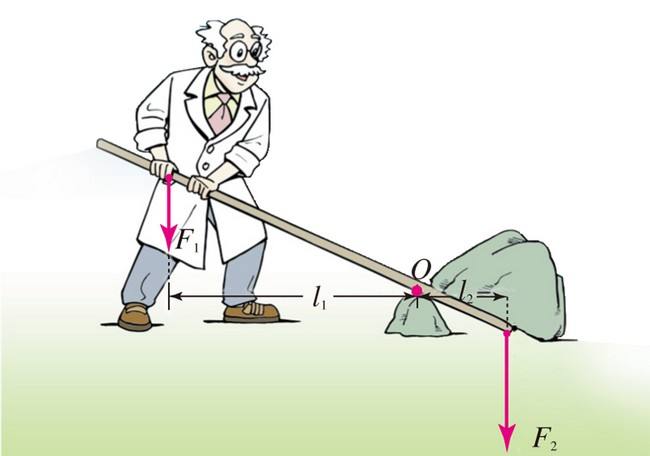

再举例一个简单的行使分型设计策略的方法,常见的趋势线可以看作波浪理论的一种简化。许多交易者用趋势线来展望行情,这当然是舛错的,趋势线的用处不是它能正确展望,而是它的斜率服从最高,蕴含极好的潜在赔率。我们以上升趋势为例,当连接两个波谷形成一条右上倾斜的趋势线,通常止损是前波谷的横线如框1或者框2,而止盈会是前波峰的趋势线平行线如框3甚至框4。一方面假如当斜率很大的时候,轻仓建仓在框1不止损而是加仓,则有可能使得资金曲线更平滑;另一方面假如止盈辅以跟踪止盈,红利超过框4,则有可能达到趋势交易最理想的境界“让利润奔跑”。

假如对网格策略的取舍可以区分出傻子,那对对冲策略的取舍则能区分出骗子。

对冲策略其实必要很好的数学功底,而外汇货币对的相干性并不像期货跨期或者跨品种那样有充足的逻辑支持,是很难做对冲策略的,但不妨碍对冲策略成为外汇交易中行骗得最精彩最多的策略。常见的这种策略有双货币对冲、三角套利,标榜这两个对冲的骗子们,每每连统计套利是什么都不知道,甚至都没搞清楚什么是1标准手外汇合约,行使对裸露头寸进行网格策略来忽悠人本身是在对冲套利。

我从业以来看过真正可以称得上对冲策略的外汇交易策略,只有几个数学、金融、计算机高材生团队做出的全球货币统计回归套利。

基于图形分析的外汇交易策略万变不离其宗,拉出它们的资金曲线都可以一眼看出策略的根底是什么,通常我对网格策略一概不看,而高效的趋势策略照旧值得审视的,它的多次试错更像是大道。

外汇从业三年,无论顺境逆境我都还热爱这个行业,实在是由于这个行业骗子和傻子都多,太好玩了。

作者:佚名