巨大的投资者,首先管理风险。大多数投资者都盯着回报,但很少有人关注风险,想想他们可能亏多少。贪婪蒙蔽了人们的双眼,短暂的狂欢后,每每是无底深渊。所有巨大的投资者都严酷遵循交易纪律和策略,并管理风险。毕竟,手里有钱,才有得玩。

下面的十个金句是华尔街传奇投资者伶俐的结晶,他们最注重的,唯有风险。

1)Jeffrey Gundlach,着名债券基金Doubleline CEO&首席投资官

“投资的艺术,在于承担风险的同时获得收益,而且要在一个投资组合里将风险多元化。”

巨大的投资者总是专注于“管理风险”,由于风险虽然不意味着你会赚多少钱,但却关乎你会亏多少钱。在投资或者赌博里,手里有钱,才有得玩。假如你风险过大,损失太多,可能就出局了。

2)Ray Dalio,对冲基金Bridgewater创始人

“投资者们最常犯的错误,是信赖最近发生的趋势可能会持续下去。他们觉得近一段时间出现的‘好投资’将来仍然是‘好投资’。通常来讲,曩昔的高回报只是意味着,该资产正变得越来越贵。将其作为投资标的只会更糟,而不是更好。”

好投资和坏投资并非刻舟求剑。投资者常犯的一个错误就是认为“这一次不同”。但事实上,无论是央行干预照旧其他人为因素,都不可能消弭经济周期。出来混,总是要还的。

券商们盼望你“总是在投资”,如许他们就能向你收更多费用。但作为一个投资者,你应该时刻铭记“你支出的是价钱,得到的是价值。”好公司最终肯定会发光,在那之前,你必要耐心。

3)Seth Klarman,全球第九大对冲基金Baupost总裁&CEO&创始人

“大多数投资者的眼睛都盯着回报,想着他们能赚多少钱,但很少有人关注风险,想想他们可能亏多少。”

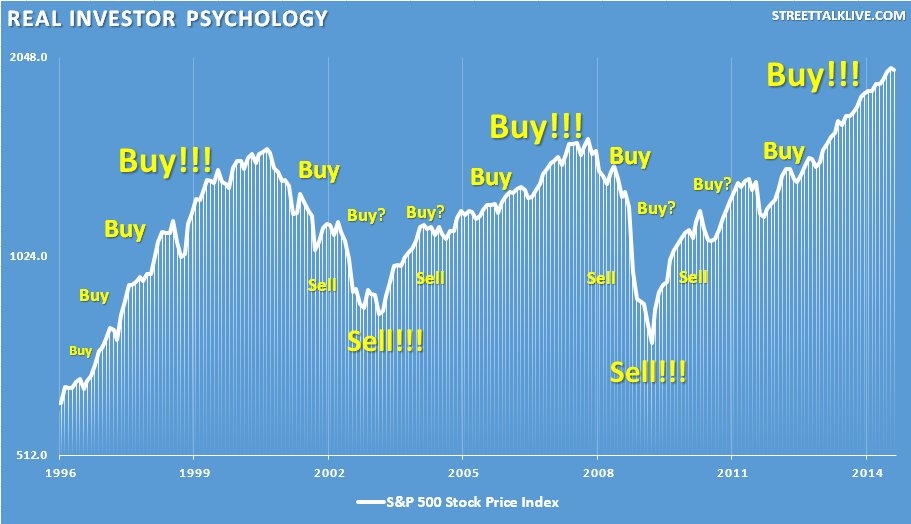

受认知偏见影响,投资者的举动风俗恰恰是投资中最大的风险。“贪婪与恐惊”主宰着投资者的整个投资周期,最终的效果就是投资者们每每“高买低卖”。

4)Jeremy Grantham,资管巨头GMO联合创始人&首席投资官

“承担风险并不会让你获得回报,买入便宜的资产才会。假如你由于某种资产有风险而买入,那么你不会因此获得回报;相反,你会受到责罚。”

成功的投资者不惜统统代价避免“风险”,即便这意味着短期内收益不佳。由于虽然媒体和华尔街总是忽悠你去追逐短期内的高回报,但最终这些过度的“风险”会让你投资组合的长期回报变得特别很是糟糕。

5)Jesse Livermore,华尔街传奇空头,因1907年和1929年做空股市而着名,著有《股票作手回忆录》一书

“谋利者的死敌是:无知、贪婪、恐惊、盼望。世界上所有的教科书,地球上所有交易所的规则都无法消弭这些人性与生俱来的特点。”

让情绪主宰你的投资策略从来都是一个灾祸。所有巨大的投资者都严酷遵循交易纪律和策略,并管理风险。

6)Howard Marks,对冲基金Oaktree联合总裁&联合创始人

“规则1:所有的事情必然有周期性;规则2:当其他人忘了规则1的时候,你最好的机会就来了。”

和Ray Dalio一样,晓畅没有什么是永恒的,这对长期投资而言特别很是紧张。为了做到“低买”,你首先要学会“高卖”。统统都逃不过周期性,在漫长的上涨之后,资产更可能下跌,而不是进一步上涨。

7)James Montier,资管巨头GMO策略师

“有一个看似简单,但现实并不简单的策略……在资产便宜的时候买入,贵的时候卖出……价值是长期投资的首要决定性因素,也是我们在金融世界的法则中最容易把握住的东西。”

“便宜”是指在资产价格低于其内在价值,而不是指价格低廉。大多数时候当股票价格很低时,它的定价都是有缘故原由的。然而,一只价格很高的股票也可能很“便宜”。

8)乔治·索罗斯

“你的对与错并不紧张,紧张的是你对的时候能赚多少钱,以及你错的时候会亏多少钱。”

回到风险管理。当市场上涨的时候,你判断对了可以赚许多钱,这很棒。但是,市场上涨也暗藏风险,下跌可能须臾即至。假如没能在风险组合中管理好风险,你就会吐出此前所有的红利,然后开始亏损,然后输得精光。

9)Jason Zweig,华尔街日报资深编辑

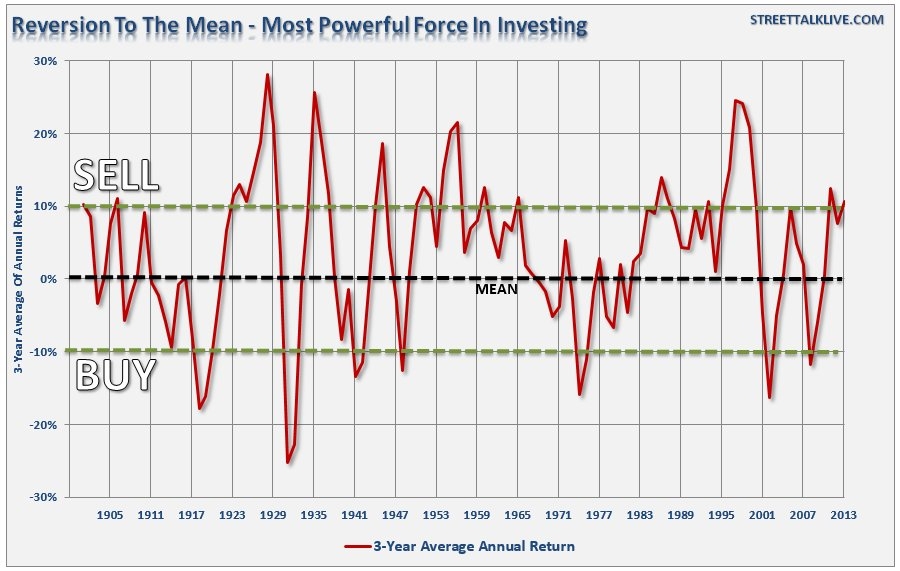

“向均数回归是金融世界里最壮大的法则:超过平均水平的价格必然会跌至均值以下,熊市之后必然会有牛市。”

下图是1900年以来经过通胀调整之后的标普500三年平均收益率。回归的力量显而易见。历史上,当收益比均值超出10%之后不久,就会敏捷跌至均值以下,而这一过程会让大多数投资者血本无归。

10)Howard Marks,对冲基金Oaktree联合总裁&联合创始人

“投资者最大的错误不是来自于新闻面或技术面,而是来自生理层面。”

寻求长期投资回报的最大益处,是可以最大程度上降低生理层面引发的投资错误。正如拜伦罗斯柴尔德所说:“当市场血流漂杵时买入。”意思很简单,当其他投资者“由于恐慌而抛售时”,你就去做那个抄底的人。反之也成立。

作为一个投资者,你必要摈除你的“情绪”,客观的审视你四周的市场。如今主宰市场的是“贪婪”照旧“恐惊”?你的长期回报不仅取决于你对于这个题目的答案,而且取决于你对于风险的管理。正如本杰明·格雷厄姆所说:“投资者最大的敌人,可能就是他本身。”