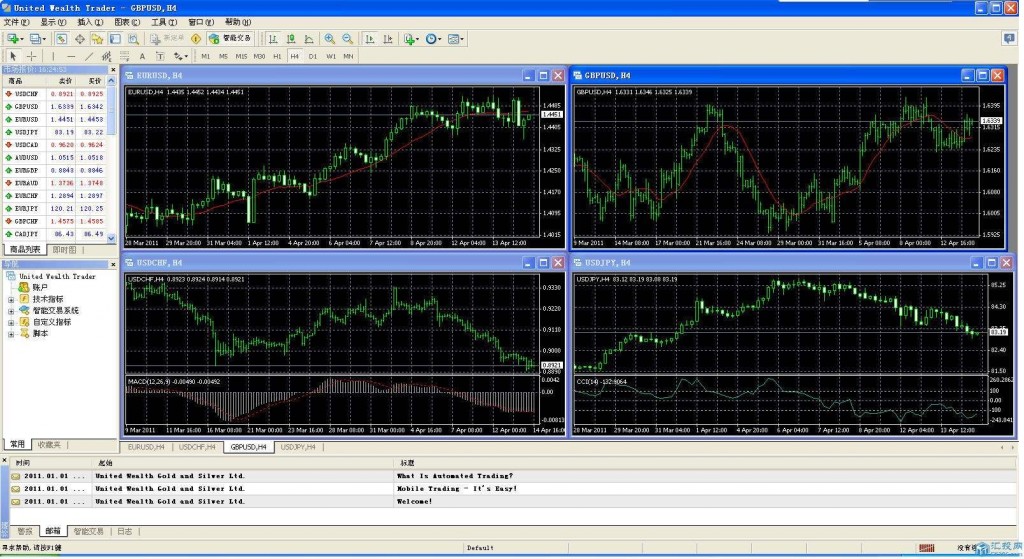

十项平衡术华尔街顶级华人交易员江平对谋利交易的理解

江平,华尔街着名华人交易员。2007年,他被华尔街闻名专业杂志《交易员》评为年度“百强交易员”,入账上亿美元,成为该榜单历史上首位华人上榜者。

1981年就读于中国科学技术大学化学物理系。

1989年赴美,先后在普林斯顿大学和斯坦福大学攻读化学和金融专业。

1995年加入投资银行雷曼兄弟。

2005年加盟对冲基金赛克资本管理公司。

2008年成立Ping Capital Management。

本文为江平在华尔街征战多年的经验总结。

四点针砭箴规

1、树立劳动致富的人生观

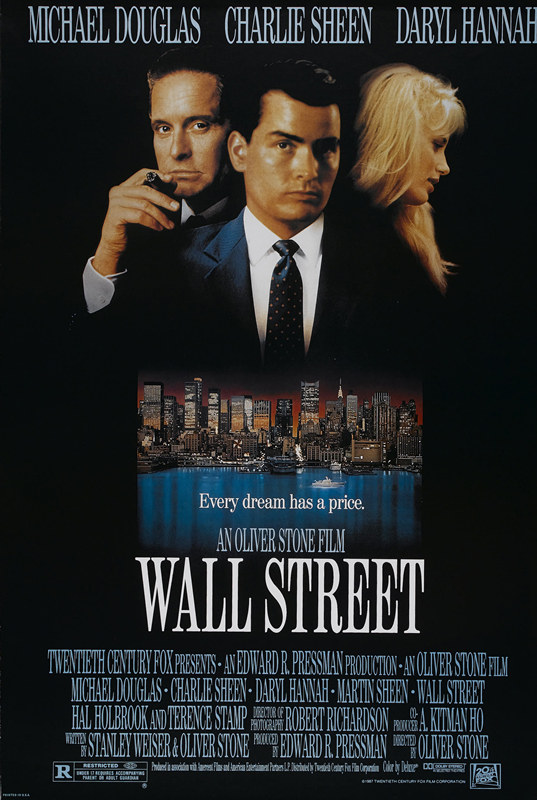

古今中外历朝历代只有极少数人可以不劳而获。通俗老百姓应在本职工作上精益求精,寄托辛劳劳动而致富。炒卖股票不属于劳动。不少人本是用功节俭,但总是忧虑别人不劳而获赚大了,华尔街(泛指) 很善于投其所好,以小利相诱,终将其血汗所得窃为己有。

2、保卫劳动果实以死守不战为上策

绝大部分人不可能真正弄清市场规律,不可能识破华尔街圈套,万万不要盲目自傲而进入市场,更不要信赖华尔街掮客人的花言巧语,本身辛劳所得应守护好。

然而不战并非不做事,并非将钱压在床底,或是简单存入银行。指数化投资属于防守型的好策略,按月有规律地将部分收入投入股市也是好办法。关键是不要受华尔街影响,不要受媒体影响,不要受左邻右舍影响,要持之以恒地进行指数化投资。

有道德的职业投资者拿着别人的钱,也应当成本身的钱一样保守,在弄清情况之前主力资金不要轻易出击。

3、投资行业是一种特别劳动

其特别性在于,行业门槛很高,很不容易进,但进去后并不难。滥竽充数者不少,日子也都不错。当然,像其他行业一样,做得好也不容易。不过这一行做得稍好一些的,收入之高与其支出好像不成比例。

大夫要为病人解除病痛,厨师要做出可口饭菜,才能算劳动。华尔街所谓职业投资,绝大部分情况下并不是指帮投资者赢利,而是指从投资者手中圈钱,不管赚了赔了,都大收一笔手续费。华尔街将职业投资美化为每个基金经理都绞尽脑汁为投资者赢利,与真实情况天差地别。实情更接近于江湖郎中兜售灵丹,自称包治百病,或是厨师画饼与人充饥,账单上却写上美味佳肴的价钱。

商学院MBA学投资,大部分人并不想像通俗投资者那样,将本身的钱来炒作股票,望眼欲穿,期待股票大涨,而是想削尖脑袋,进入华尔街,学会圈钱之术以致富。

4、九死一生,百炼成钢

与死守不战的战术相比,业余投资者95%以上亏钱,职业投资者90%以上亏钱。当然,职业亏钱者,仍可靠其“劳动”收取管理费而致富,只不过在行业内,他们得不到尊重而已。

如何成为那不亏的10%?如何成为1%?先天、机遇、用功都很紧张。但在投资这一特别行业,这些词大概有一些特别意义。做工种地、教育科研与交易投资所需的聪明都不一样。在本身行业大概已是极为出色,但进入投资业后仍应以哀兵姿态,以守为上。对通俗人来说机遇也很难得到,碰上了要爱惜。至于用功更不可肤浅地理解。若是死盯屏幕,输了钱想翻本,则越用功越糟糕。也可以说一样平常人的聪明用功,在投资这一行未必管用。

世上许多行业都有“子承父业”之征象。即使是很残酷的打仗这一行,父子名将也不在少数。但投资这一行竟找不出一个真正意义上的“子承父业”。索罗斯的大型对冲基金是由其子接任总裁,但其子什么都管,就是不管投资。美国最大共同基金富达投资集团(fidelity investments),老板约翰逊曾是明星基金经理,其女也将继续父业,但她只做过很短时间基金经理。她的接位,颇有英国王子也要当一年兵再接位的味道。

后代不愿承父业,至少不愿承事业中最难、最残酷的那一块,这对想进入这一行,并盼望投资赢利致富而非圈钱致富者,应算一个警钟。想要成功,要有肯定的天禀、机遇,要废寝忘食,要有韧性,要有坚强的意志,要有耐心,要过细入微。最后万事俱备了,东风也起了,还要做好九死一生的打算。

假如在看了以上警告后仍想走投资赢利(而非圈钱赢利)这条险途,下面我的一些心得可能会有些帮助。

交易过程必要理论、实践,再理论、再实践,反复循环,以至无限。

十项平衡术

有许多关于市场基天职析、技术分析的好书,其交易原则我从前也都看过,不少也赞成。故意做交易员的读者,应将这些书全都看了。但必须从中总结出适合本身的法则来。我想要强调的是两个字:平衡。平衡这两个字用于生活,用于交易都有益处,下面仅仅是举些例子。这些原则说起来容易,本身也很难全做到。

1、人生的平衡

胸无大志、不求上进固然不可,强求功名也同样不可。投资与交易(不同于圈钱)这一职业,一方面有其惊险刺激、点石成金的魔力,另一方面,世上竟无一人子承父业,可见其必定有得有失。

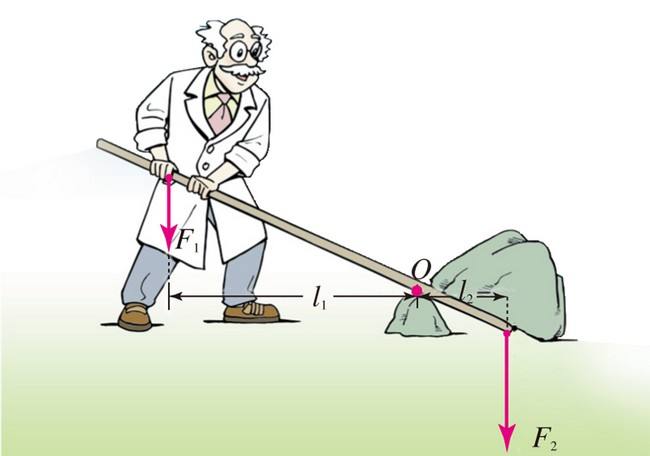

2、战略与战术的平衡

战略上要自傲,要有打败统统敌人的信念和勇气;战术上要郑重,要时刻熟悉到本身知识与水平的局限性。预备交易时必须如临深渊、如履薄冰,对每一个细节都不要放过。

3、与华尔街的距离保持平衡

在华尔街要做到出淤泥而不染很难。在短线上与华尔街结盟也能赚不少钱,但要长期取得好回报,则必须自力于华尔街之外进行思考。为华尔街做事,偶然不得不向钱低头,属于情有可原,但绝不可做出卖国求荣之事。

4、正与奇的平衡

初入市场当循正道,防守为上,对市场上流行的交易法则逐一研究并试用。待有相称资金与经验的积累,并确信对局部市场有独到发现后,可以追求机会,以奇兵出击,获取全胜。

5、长线投资与短线谋利的平衡

长线以价值为本,短线交易以技术分析、资金流动分析为主。长线投资有了利润,须耐心让利润成长,及至价值基本面改变。短线交易若有损失,必须尽快止损,不可有侥幸之心。

有热门股票,可以少量资金顺势炒作,适可而止, 但需时刻提示本身这是在做短线。对冷门资产,则当潜心分析,像科学家一样有独创性,找出别人没发现的东西,找出超级价值,不战屈人。

6、低进高出,照旧高进低出?

乍一看这不成题目,当然是低进高出。然而通俗投资者,包括大部分职业投资者失败之处就在这看似不成题目的题目上。

通俗投资者短线操作时喜好自作聪明,低进高出。“掉这么多,可以进了” ,“涨了不少,赶紧卖掉”。而长线投资时,则受华尔街蒙蔽而高进低出。市场长时间大幅升值后,华尔街祭出其绝招,“技术革命,日月牙异”,“经济腾飞,潜力无穷”,怎可手中有钱而不入市?市场上也并非没有岑寂的声音,然而忠告逆耳,投资者听不进去。

一个职业交易员首先要训练“高进低出”的直觉。一个向上涨的市场,明天多半是不变或继承上涨;一个向下掉的市场,明天多半是不变或再掉。假如本身及四周人都觉得高,则买进,假如觉得太低,则卖出。短线交易,要顺势而行。“逢低吸纳,逢高出售”不可用于短线。

但职业交易员又容易在短线交易高进低出这一关走火入魔。高进低出,顺应华尔街,对于早期生存很紧张。但即使短线技术炉火纯青,也须返璞归真,追求价值,长线投资,低进高出,天真烂漫。市场有一种无形的力量,使得长期回报回归平均。要找出长线价值,必须阔别华尔街时尚,自力以最基本的道理分析市场。

业余投资者很难学职业交易员的一套,最好阔别短线。但业余投资者可以学做分析起家的投资大师们,不做短线,耐心做长线。

7、分散风险与集中投资的平衡

价值平庸而又不得不投资时,分散风险。一旦有独创性研究发现超优价值,可以考虑集中投资,但必须少用或不用杠杆。

华尔街喜好用“风险值”(value at risk, var) 来分析风险。这个概念漏洞很大。用一大堆价值平庸的资产分散风险,再加以杠杆,“var”不高,是对冲基金最常见的做法。然而,因为全球金融一体化,资产价格短期涨跌每每与基本面关系不大。同时投看似毫不干系的资产,能够分散经济风险,但未必能够分散市场风险,一旦再与杠杆相结合,则伤害极大。

8、仓位大小的平衡

市场团体高估时,仓位要小,要天真,不能眼红别人还在挣大钱。市场团体低估时,尤其是在市场持续多年走低,价值改观,而大部分投资者对经济和政策基本面的改善置若罔闻,不愿入市时,则当加大投入。

若是市场团体估值较好,但短线风险较大,则仓位须适中。平衡的关键在于一个赢者心态:仓位必须充足大,市场涨上去后不要说“我看得很准,可惜没买” ;仓位又不能太大,市场短期续跌后不要说“我知道还得跌,再等等就好了” 。涨是利润,跌是机会;涨不足喜,跌不足忧。

9、简单性与复杂性之间的平衡

好的长线投资都较简单。复杂的多头套利对冲交易不是不可以做,但肯定要严酷跟踪市场流动性。

初入华尔街的人,万万不要一发现某复杂资产价格与模型不符,便做多做空套利。可以少做一点,同时深入研究。要知道,世界上聪明人有的是,本身所发现的,多半早已有人做过。一旦确实发现套利机会,要制订周到的举措方案。

10、供与求之间的平衡

基本的经济学规律告诉我们,供给多,价格会降落,供给少价格会上升。金融市场上长线也是如此。但短期内价格是由华尔街操纵的。比如,1999~2000年,高科技行业内部高管一直地将手中股票甩给华尔街掮客人。供给越来越多。为了便于出手,华尔街号召全世界投资者买进,市场几乎日创新高,供给多反到引起价格上升。投资者应根据华尔街这一特别的供求征象制订响应对策。

理论方面,我小我从以下几类训练中受益较多。

六类训练

1、数学类:

四则运算;开根、乘方、指数、对数、复合利率;线性优化,基本统计。

2、经济、金融类:

微观、宏观及国际经济学;货币市场(marcia stigum 经典);衍生物(john hull经典);经济与金融历史。

3、实用类:

彼得·林奇(Peter Lynch,beating the street),彼得·林奇很可能是金融史上唯逐一个大规模投资靠选股而打败华尔街的投资专家。他并非名校卒业。想模拟他的人应看一看他四十岁时的照片(已白发苍苍),然后问问本身及家人是否也乐意在40岁时变成那样;杰克·许瓦格(Jack Schwager),许瓦格写过许多书,都值得反复看。

4、其他书籍:

开卷有益,知识面越广越好。大部分书可速读,但也有些必须精读,各人可根据详细情况。非专业书中,我喜好反复看,书翻破了再买了看的,以《毛泽东选集》与《金庸全集》为首。如今没时间看书了,靠锻炼时间反复听两个评书,一个是刘兰芳女士的《岳飞》,一个是袁阔成老师的《三国演义》。以正克邪、将计就计、以弱胜强等人生观和交易观,也得益于这些书籍。精读几十遍的故事,每次再听,都有新的领会。

5、各类运动:

如今的教育体系体例,太看重读书,甚至鼓励读死书。生活中自有学问。打工种地、文娱体育、三教九流,都应尽可能有所了解,有所参与。我小学时功课不重,黉舍经常组织学工学农学军。这些经历,对于日后以常识分析经济运作,看穿华尔街烟幕,很有帮助。

即使有些运动不登大雅之堂,只要把握得恰当,也会有益,甚至可以化腐朽为神奇。我做交易,得益于象棋、围棋自不必多言。但从小学至研究生,打牌、打麻将一向没有停过。算牌、记牌、分析对手的风俗,在那时就已养成。麻将桌上,人人想赢怕输,牌内牌外同时下工夫,赢了的想套现,输了的想翻本。我在墨西哥比索交易过程中与对手都很熟,不少对手身上都有昔时“麻友”的原型。

6、高深理论类:

高深理论有没有效?一定有效。但我几乎拿了两个博士,所学的高深东西,对找到工作有效,但并未直接对交易起到多少作用。这些理论最大的作用是,当一班华尔街总策略师、总分析师、总经济师抖出他们的名校学位、显赫经历,顺口引用“随机微分方程”、“garch”、“多元回归宏观展望”等名词,我可以冷眼旁观其闹剧。这些人当中有少数是高手,而且也算正直。但大部分人并不真懂,且对投资者常怀歹意。这些理论,我昔时就学得比他们好,他们骗不了我。只要本身功夫正、功夫深,对手以阴毒功夫来袭,可叫他自受其害。一样平常人如没学过这些理论也不要怕,华尔街宣传机器开动时,将耳朵塞上即可。

作者:佚名